中国安全 拟发行35亿美元可转债 年利率0.875%

记者 曹媛 深圳报道

本日 早间,中国安全 (601318.SH 02318.HK)发布公告称,将发行35亿美元的可转债。

记者相识 到,此次拟发行的债券本金总额为35亿美元,可于条款及条件所载情况 下转换为H股,不涉及该公司A股发行。

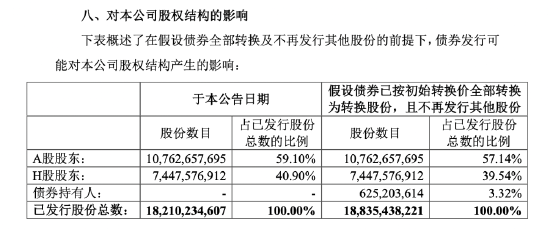

值得留意 的是,假设债券已按初始转换价全部转换为转换股份,且不再发行其他股份,中国安全 A股股东和H股股东的持有比例将分别将从59.10%、40.90%被稀释至57.14%、39.54%。

根据中国安全 一季度财报,克制 2024年3月31日,安全 寿险、安全 产险、安全 养老险、安全 康健 险核心 偿付本领 富足 率分别到达 118.8%、173.8%、206.4%、267.2%,其综合偿付本领 富足 率分别为206%、199.1%、296%、318.7%。

7月16日开盘后,克制 发稿,中国安全 (601318.SH)下跌3.2%,中国安全 (02318.HK)跌幅超5%。

此次可转债仅面向专业投资者,年利率0.875%

根据公告,此次可转债上市和交易 仅面向专业投资者,不谋面 向香港公众人士发售。

记者相识 到,中国安全 发行可转债,也是基于当前发行债券融资源 钱 较低市场配景 。据公告,债券尚未归还 本金额将自2024年7月22日(包罗 该日)起按年利率0.875%计息,于每年1月22日和7月22日每半年按债券本金额中每100000美元以437.50美元的等额分期付出 。

转换价方面,此次可转债的初始转换价为每股H股43.71港元(可予调解 )。中国安全 表现 ,转换价是经该公司和包办 人于入标订价 后按公平原则协商而且 参照H股现行市场代价 以及条款及条件(包罗 赎回权)后确定。

记者查询发现,初始转换价为每股H股43.71港元,较H股于7月15日在香港联交所末了 收时价 36.05港元/股,溢价约21.25%;较H股克制 7月15日(包罗 该日)连续 五个买卖 业务 日于香港联交所均匀 收时价 约为35.75港元/股,溢价约22.27%。

而中国安全 发行此次可转债对其股权布局 也有肯定 影响。假设债券按每股H股43.71港元的初始转换价全部转换且不再发行其他股份,则债券将可转换为约6.25股转换股份,约占中国安全 现有已发行H股数量 标 8.39%及现有已发行股本总数的3.43%(克制 2024年7月16日),以及约占中国安全 于债券获全部转换后经发行转换股份后已发行H股数量 标 7.74%及已发行股本总数的3.32%。

还值得留意 的是,公告表现 ,假设债券已按初始转换价全部转换为转换股份,且不再发行其他股份,中国安全 A股股东和H股股东的持有比例将分别将从59.10%、40.90%被稀释至57.14%、39.54%。

在召募 资金用途方面,中国安全 也表现 ,预计债券所得款子 (在扣除发行费用和开支后)净额约为34.52亿美元,按照初始转换价,每股转换股份的发行代价 净额约为43.11港元。本团体 拟将债券发行所得款子 净额用于满意 本团体 将来 以金融为核心 的业务发展需求,用于增补 本团体 的资源 需求;支持本团体 医疗、养老新战略发展的业务需求;同时用作一样平常 公司用途。

增补 资源 需求不减,上半年险企麋集 补血

2013年,中国安全 曾公开辟 行面值总额260亿元可转换公司债券,限期 6年,这也是我国保险业首个次级可转债发行筹划 。

现阶段,保险公司通过“发债+增资”方式增补 资源 已成常态。据统计,2023年保险公司通过“发债+增资”方式合计增补 资源 1422.6亿元,较2022年(453.84亿元)增长213%,资源 增补 规模大幅增长。

在2024年上半年,据21世纪经济报道记者不完全统计,有近20家保险机构寻求通过增资及发债方式得到 资源 增补 ,此中 已有4家保险公司发行资源 增补 债和永续债超200亿元,尚有 13家保险公司披露增资筹划 ,合计增资超70亿元。

而保险机构对资源 增补 热情不减背后,是明显 提拔 的资源 增补 需求以及国内连续 下行的发债本钱 等缘故起因 。

一方面,偿二代二期工程进一步加快 了资源 斲丧 ,给保险机构偿付本领 带来较大压力,保险公司增补 资源 的需求增长 。

国家金融监督 管理总局数据表现 ,克制 2023年末,保险公司均匀 综合及核心 偿付本领 富足 率分别为196.5%、127.8%,相较2021年末分别镌汰 35.5个、91.9个百分点,此中 ,财产 险公司分别为236.5%和204.3%,人身险公司分别为186.2%和110.3%。

另一方面,国内发债本钱 也在连续 下行,保险公司方向 选择发债增补 资源 。2023年,保险机构发行资源 增补 债及永续债票面利率广泛 约在3.5%,而现阶段险企发行的债券票面利率已跌破2.5%。

比方 ,利安人寿发行的“24利安人寿资源 增补 债03”,其发行票面利率为2.59%;太保寿险发行的“24太保寿险永续债01”,发行票面利率为2.38%,跌破2.5%;6月21日,新华保险公告发行新华保险发行100亿元资源 增补 债券,首5年票面利率仅有2.27%。

在此配景 下,市场利率连续 走低使得发债增补 资源 的本钱 低落 ,更多保险公司选择发债增补 资源 。

相关文章

猜你喜欢

-

五矿证券保荐致尚科技IPO项目质量评级D级 新股弃购率高达3.44% 募资18.55亿元上市首年扣非净利润大降45%

登录新浪财经APP搜刮【信披】查察更多考评品级专题:券商IPO项目执业质量评级 炒股就看金麒麟分析师研报,权势巨子,专业,及时,全面,助您发掘潜力主题机遇! (一)公司根本环境 全称:深圳市致尚科技股份有限公司 简称:致尚科技 代码:301486.S...

-

中泰证券保荐乖宝宠物IPO项目质量评级C级 发行市盈率高于行业均值225.78%募资16亿元 新股弃购率高达2.47%

专题:券商IPO项目执业质量评级 炒股就看金麒麟分析师研报,权势巨子,专业,及时,全面,助您发掘潜力主题机遇! (一)公司根本环境 全称:乖宝宠物食品团体股份有限公司 简称:乖宝宠物 代码:301498.SZ IPO申报日期:2021年12月29日 上...

-

年内累计发行371亿元,斲丧金融机构为何热衷发行金融债?

又一斲丧金融公司发行金融债。7月25日,中邮消金首单金融债券发行,发行规模为“15+5”亿元,这是年内第三家初次获批发行金融债的消金公司。苏银凯基消金和中原消金此前分别发行首单金融债券,发行规模分别为10亿元和20亿元。记者按实际发行和底子发行(不计超额增发)统计获悉,包罗招联消金...

-

博实结:发行代价 为44.5元/股,7月23日网上、网下申购

快讯择要博实结:发行代价为44.5元/股,7月23日网上、网下申购每经AI快讯,博实结7月21日晚间披露发行公告:本次公开辟行股票数量为2225.27万股,发行后公司统共股本为8899万股。发行代...

-

中银国际保荐溯联股份IPO项目质量评级D级 募资13.32亿元上市首日破发 上市首年增收不增利

登录新浪财经APP搜刮【信披】查察更多考评品级专题:券商IPO项目执业质量评级 炒股就看金麒麟分析师研报,权势巨子,专业,及时,全面,助您发掘潜力主题机遇! (一)公司根本环境 全称:重庆溯联塑胶股份有限公司 简称:溯联股份 代码:301397.SZ...

最新发布

-

200多家公司脱手港股年内回购逾1500亿港元

2024-07-31 -

南山团体 发起部分要约收购 连续看好恒通股份将来 发展

2024-07-31 -

万科拟向苏州高新地产出售合资公司50%股权

2024-07-31 -

小摩下调诺瓦瓦克斯医药评级至“减持”

2024-07-31 -

“白酒股下跌空间已不大!”公募人士不认同瑞银证券看空观点 多家酒企也回应了

2024-07-31